回顾一下过去70年我们做对了什么,我们在哪些方面做得不够好?为什么要总结这个话题呢?刚刚我说了是为了更好地前进,同时也是要在国际上,当今世界国际上,跟我们的一些发展中国家也好,发达国家也好,讲清楚中国的历程,讲清楚中国的故事,对吧?讲故事离不开理论,讲理论离不开我们的事实的总结股票的杠杆原理,所以回顾70年恐怕是非常重要的。在学理层面,我们如何总结过去70年的历程,从经济学的角度来总结过去70年的历程?头30年跟后来的40年要分开来总结,这样子可能才能够更好的在学理上进行梳理,进行提高。

此外,多元化银行业服务体系也已初步形成。2018年末,我国共有银行业金融机构4588家,机构类型20余种,包括政策性银行,大型银行、股份制银行、外资银行等全国性商业银行,城市商业银行、民营银行、农村合作金融机构、村镇银行等专注社区、小微、“三农”服务的地方法人银行等其他非银机构。其中,5家大型银行资产总额105万亿元,占银行业金融机构比例37%。

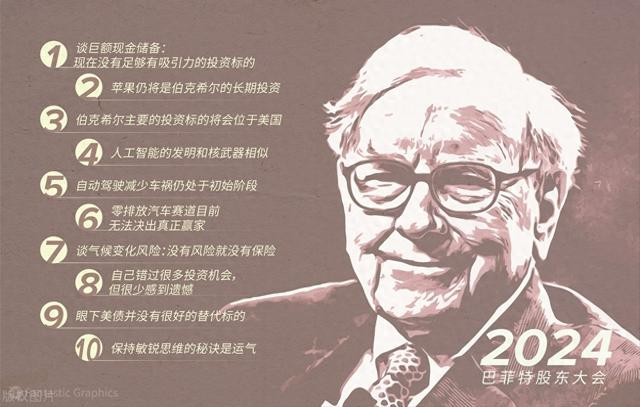

巴菲特大举减持苹果股票,出乎市场的意料。在巴菲特旗下的伯克希尔哈撒韦公司二季度的持仓报告中,二季度伯克希尔哈撒韦大概减持了750多亿美元的股票,现金储备也大幅增加到2769亿美元。其中,巴菲特持有的短期美债规模高达2346亿美元,这个持仓规模比美联储还要多。

与庞大的现金储备规模相比,伯克希尔哈撒韦公司持仓美股的价值大幅缩减至2799.69亿美元,最直接的原因是大幅减持了苹果公司股票,减持比例高达49.33%,现持有的股票规模只剩下4亿股。此外,巴菲特还清仓了Snowflake和派拉蒙环球,美国银行、雪佛龙、T-Mobile等公司,都遭到了巴菲特的减持。

与减持动作相比,巴菲特继续增持西方石油。即使巴菲特持续增持西方石油股票,但从目前的总持仓情况来看,西方石油依然在巴菲特股票持仓中排名第六位,持仓比例依然低于雪佛龙。

从巴菲特股票总持仓情况来看,持仓排名前十的上市公司,分别为苹果、美国银行、美国运通、可口可乐、雪佛龙、西方石油、卡夫亨氏、穆迪、安达保险和德维特等。

从总持仓比例来看,苹果公司的股票占比达到30.09%,持仓比例超过10%的,还有美国银行和美国运通。从巴菲特持仓前十名的上市公司来看,发生减持行为的是苹果、美国银行、雪佛龙。发生增持行为的是西方石油、安达保险。

从总体上分析,二季度巴菲特减持力度较大,只对个别公司采取增持的行为。

巴菲特持有现金储备规模高达2769亿美元,美股持仓价值为2799.69亿美元,意味着巴菲特持有现金储备规模接近美股持仓价值水平,巴菲特选择大幅增加现金储备,或对未来市场行情表达了谨慎、偏悲观的态度。

巴菲特大幅减持苹果股票,或为了更好调节持仓结构。之前,巴菲特持有苹果股票的比例过高,对单一股票持仓太依赖,反而会让自己的投资更加被动。如今,巴菲特大幅减持苹果股票,一方面是获利了结、锁定利润;另一方面是调节自己的持仓结构,避免对单一股票持仓过度依赖的风险。

截至目前,美股三大指数仍处于历史高位水平,道琼斯指数更是达到4万点以上。与2009年的市场指数相比,美股市场已经涨了数倍,市场估值也处于历史高位的水平。面对当前的市场环境,作为历经多年市场行情的巴菲特先生,也找不到合适的投资标的,不得不大幅提升现金储备规模,不断提升自身的抗风险能力。

巴菲特旗下的伯克希尔哈撒韦现金储备规模的变化,被视为市场行情的重要风向标。在美股市场的历史上,当伯克希尔哈撒韦的现金储备规模处于历史高位水平,往往预示着市场拐点将至。

近几年,伯克希尔哈撒韦现金储备规模持续保持在历史高位水平,但市场指数仍然处于创新高的路上,这个市场指标是不是已经失灵了?

实际上股票的杠杆原理,伯克希尔哈撒韦的现金储备规模变化仍然具有参考的价值,只是市场延后释放风险。在历史估值的高位区域,需要有强有力的盈利能力推动以及巨额股票回购来推动,一旦这两个因素发生变化,那么支撑美股市场走牛市的背后逻辑也不成立了。